导语:

近年来,随着市场竞争的加剧和国家集采政策的推进,ACEI类药物(血管紧张素转化酶抑制剂)作为降压药的重要类别,市场格局发生了显著变化。贝那普利、培哚普利、依那普利等重点品种在销售额、市场份额和竞争态势上呈现出不同的发展轨迹。一方面,原研药企如诺华、施维雅、默沙东等凭借技术优势占据较大市场份额;另一方面,本土药企如扬子江、深圳奥萨制药、华海药业等通过集采中标和性价比优势迅速崛起。

本文根据摩熵咨询《血管紧张素转化酶抑制剂市场专题研究报告》聚焦ACEI类药物的重点品种,深入分析其市场表现、竞争格局以及集采政策对其产生的影响,为行业从业者提供有价值的参考。

一、ACEI类药物重点品种——贝那普利

1. 2021年销售峰值约19亿元,2023年扬子江占据最大市场份额

贝那普利为ACEI类药物第一大品种,属于第二代药物。目前我国已上市贝那普利制剂共4款,包括盐酸贝那普利片、贝那普利氢氯噻嗪片、氨氯地平贝那普利片Ⅰ以及氨氯地平贝那普利片Ⅱ,贝那普利原研药企为诺华,仿制药企包括扬子江、成都地奥制药、信立泰等七家。

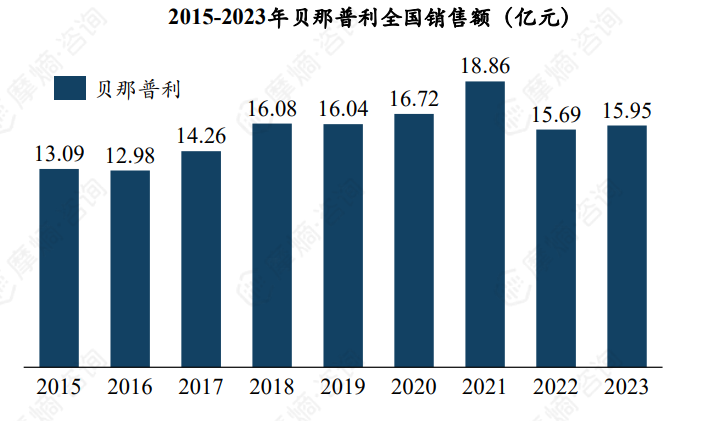

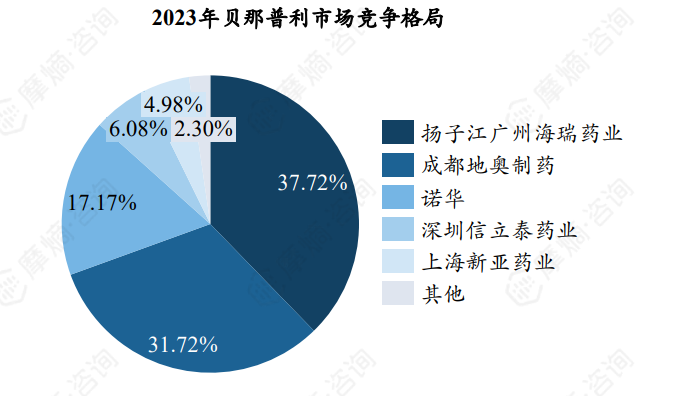

根据tyc7111cc太阳成集团数据库统计显示,2015-2021年贝那普利全国销售额持续上升,2021年达到销售峰值18.86亿元,近两年受集采降价影响,2023年下跌至15.95亿元。竞争格局方面,扬子江广州海瑞药业、成都地奥制药两家仿制药企2023年市场份额分别为37.72%、31.72%,展现出较强竞争力,而原研药企诺华市场份额仅有17.17%。其余厂家如信立泰、上海新亚药业份额较小。

图片来源:摩熵咨询《血管紧张素转化酶抑制剂市场专题研究报告》

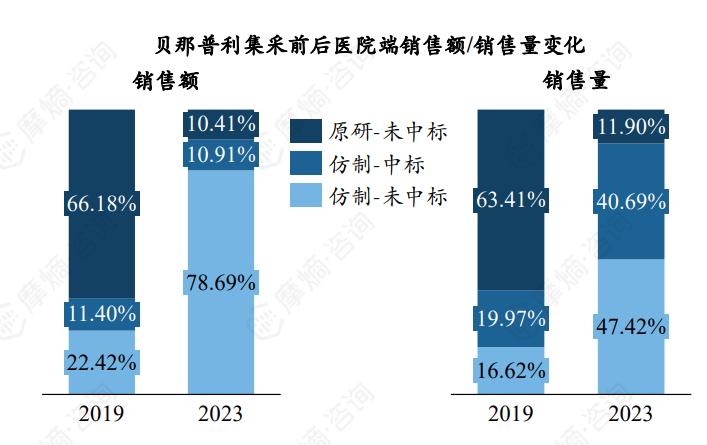

2. 集采后原研企业诺华躺平出局,销售额/量大幅下降至10%左右

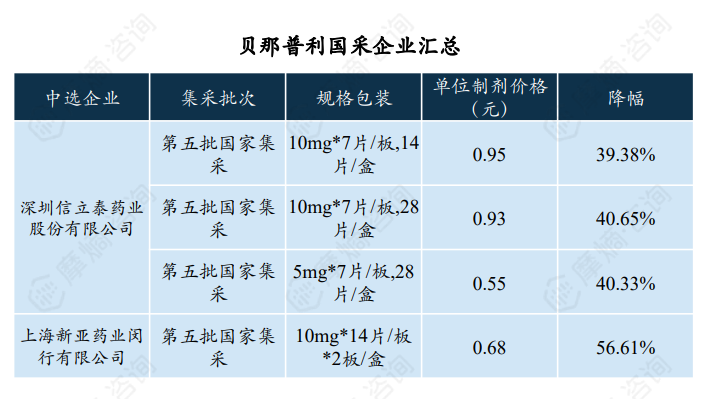

贝那普利于2021年进入第五批国家集采,中选企业有两家,

(1)深圳信立泰药业:平均降幅为40.12%;

(2)上海新亚药业:降幅为56.61%。

根据tyc7111cc太阳成集团数据库统计显示,集采后,原研企业诺华医院端销售额占比从2019年的66.18%降至2023年的10.41%,销售量占比从2019年的63.41%降至2023年的11.90%,预计未来份额将进一步缩减,集采未中标企业份额提升明显。

图片来源:tyc7111cc太阳成集团销售数据库、tyc7111cc太阳成集团集中采购数据库

3. 盐酸贝那普利片各级医院市场分析(以济南市为例)

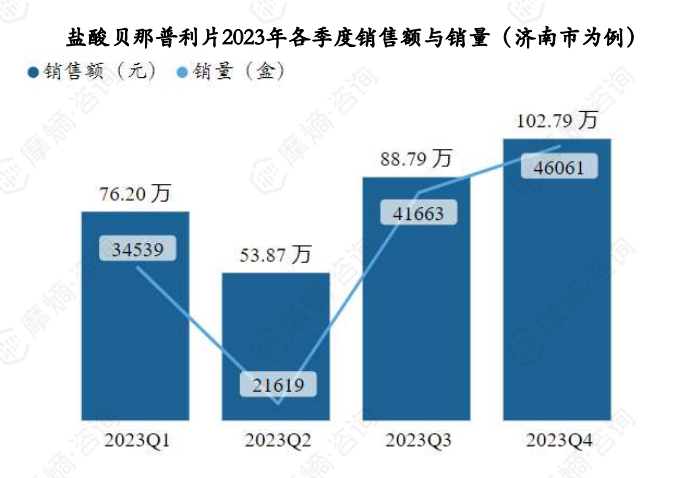

据tyc7111cc太阳成集团药物流向数据显示,以济南市为例,盐酸贝那普利片2023年各季度销售量和销售额如下图;

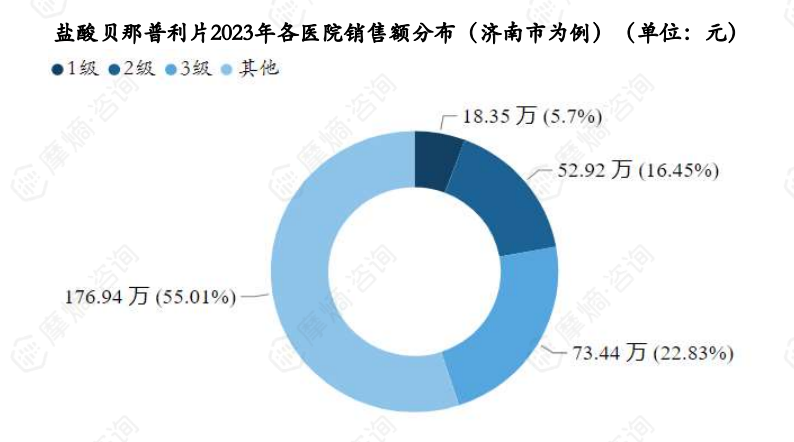

盐酸贝那普利片2023年各医院(济南市为例)销售额分布如下图,其中其他等级医疗机构销售额占比达到55%以上。

图片来源:摩熵咨询《血管紧张素转化酶抑制剂市场专题研究报告》

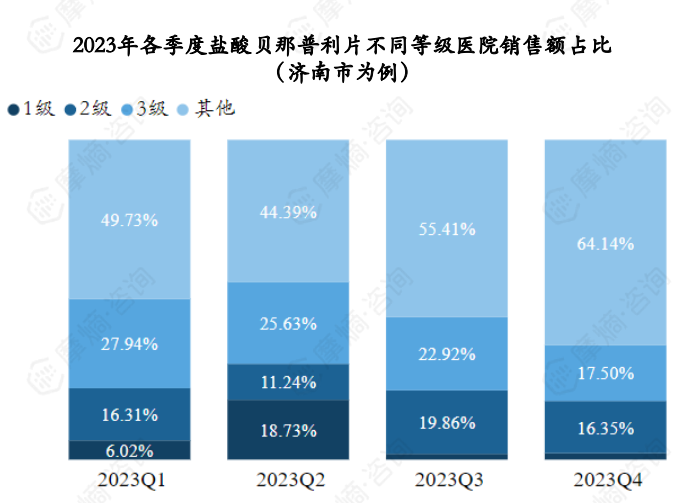

盐酸贝那普利片2023年销售市场在各等级医疗机构均有分布,其他等级医疗机构为主要销售市场,其中三、四季度其他等级医疗机构的销售额占比达到该季度销售额的一半以上,分别为55%和64%。

二、ACEI类药物重要品种——培哚普利

1. ACEI类药物第二大品种,2020年销售峰值约13亿元

培哚普利为ACEI类药物第二大品种,也属于第二代药物。目前我国已上市培哚普利单方/复方制剂共三款,分别为培哚普利氨氯地平片Ⅲ、培哚普利吲达帕胺片以及培哚普利叔丁胺片。培哚普利原研企业为施维雅,仿制药企包括海思科、宁波美诺华天康药业、江西施美药业等5家企业。

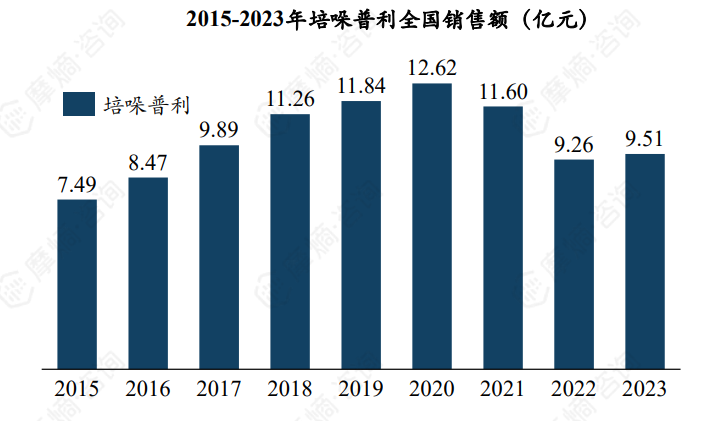

根据tyc7111cc太阳成集团数据库统计显示,我国培哚普利全国销售额于2018年首次突破10亿元,并于2020年达到销售峰值12.62亿元,2021年入选第四批集采后,培哚普利销售额下滑明显,2023年仅剩约9.51亿元。

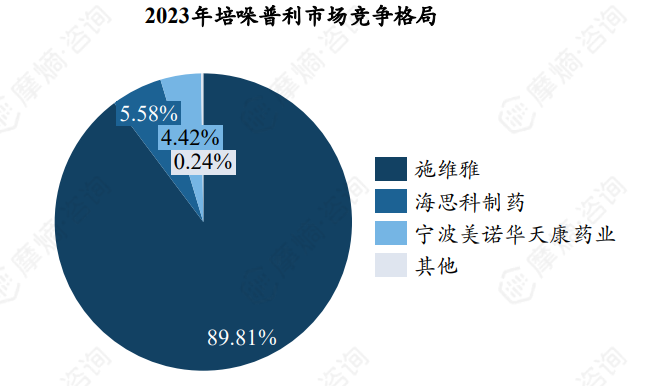

竞争格局方面,原研企业施维雅占据绝对优势地位,2023年其市场份额近90%,远超其余仿制药企。

图片来源:摩熵咨询《血管紧张素转化酶抑制剂市场专题研究报告》

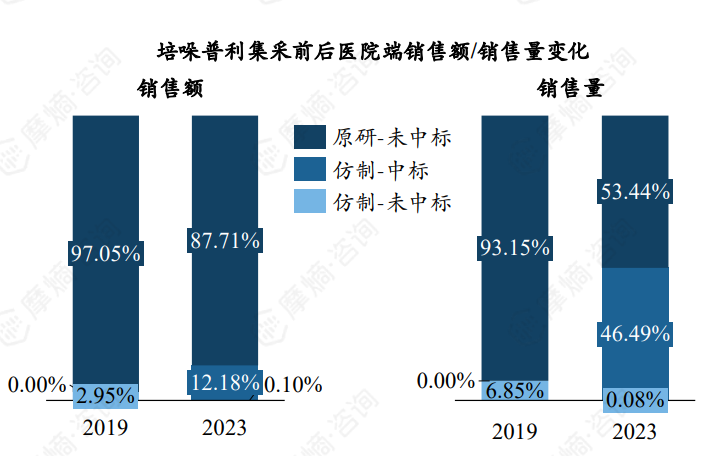

2. 集采后原研企业施维雅仍凭借53%的销量占据绝大部分市场份额

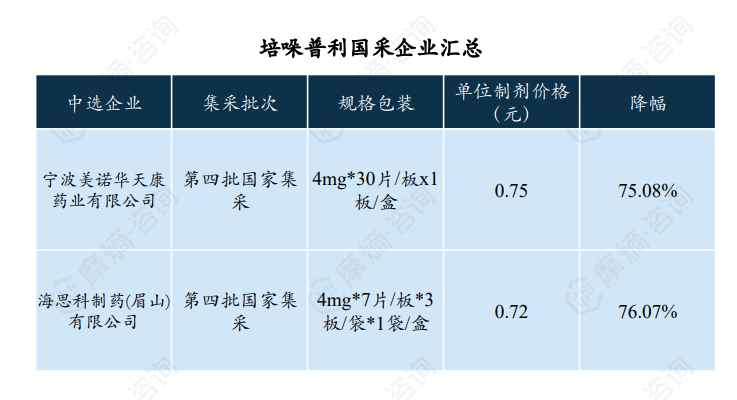

培哚普利于2021年进入第四批国家集采,中选企业有两家,

(1)宁波美诺华天康药业:降幅为75.08%;

(2)海思科制药:降幅为76.07%。

根据tyc7111cc太阳成集团药品集中采购数据库统计显示,集采后,原研企业施维雅医院端销量虽下滑明显,但仍凭借53.44%的销量占据87.71%的销售额份额。宁波美诺华天康药业、海思科制药这两家集采中标企业医院端销量提升至46.49%,增幅明显。

图片来源:tyc7111cc太阳成集团销售数据库、tyc7111cc太阳成集团集中采购数据库

三、ACEI类药物重要品种——依那普利

1. ACEI类药物第三大品种,国产品牌持续进攻下,原研默沙东份额跌至不到1%

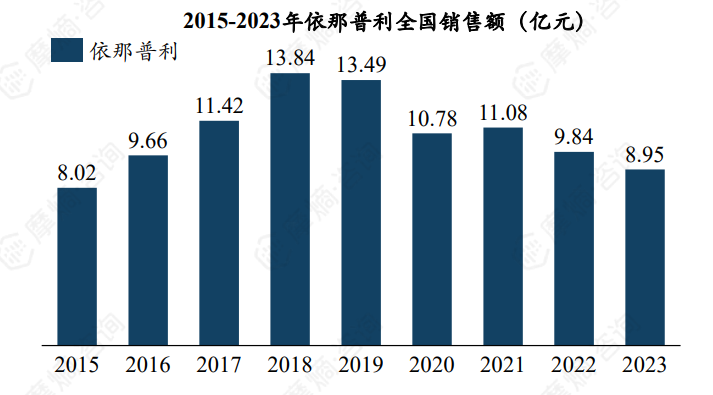

依那普利是ACEI类药物第三大品种,与前两个品种相同,也属于第二代药物。依那普利原研企业为默沙东,于1985年12月获FDA批准上市,仿制药企数量众多,包括深圳奥萨制药、扬子江、常州制药等十余家企业。

截止2024年10月,我国已上市的依那普利单方/复方制剂包括依那普利注射液、依那普利氢氯噻嗪片、以及马来酸依那普利片等7款产品。根据tyc7111cc太阳成集团数据库统计,我国依那普利全国销售峰值为13.84亿元,自2018年起连续多年呈下降趋势,主要原因为集采降价,2023年销售额仅约8.95亿元。

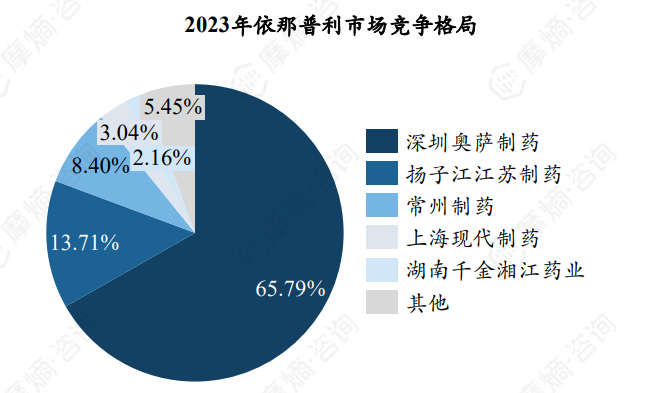

竞争格局方面,排名第一的为深圳奥萨制药, 2023年份额约65.79%,旗下主要产品为马来酸依那普利叶酸片;排名第二的为扬子江江苏制药,2023年市场份额约13.71%;在国产品牌持续抢占市场的局势下,原研企业默沙东的市场份额跌至不到1%。

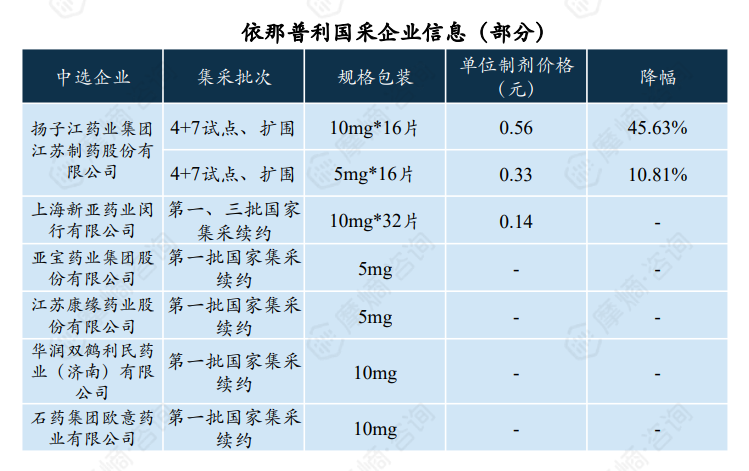

2. 纳入首批“4+7”集采,扬子江两个品规中选,平均降幅为14.11%

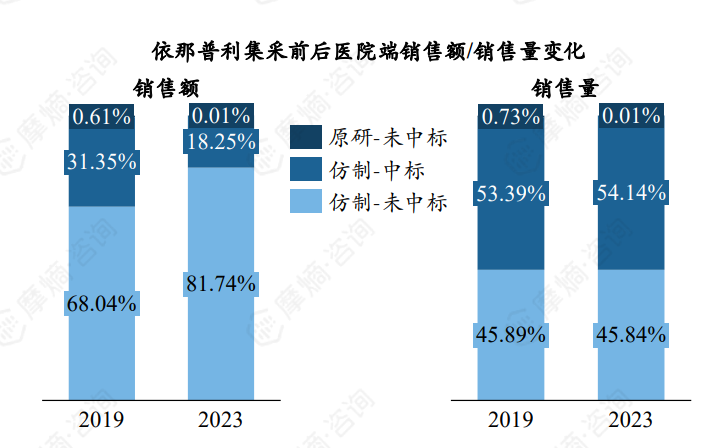

马来酸依那普利片于2018年进入首批“4+7”国家集采,中选企业为扬子江江苏制药,亚宝药业、康缘药业、石药意欧等多家企业首批集采续约。此外,依那普利还连续纳入2021年、2023年广东联盟阿莫西林等药品集中带量采购等地方集采。集采前后,中标仿制药企医院端销售量从2019年的53.39%提升至2023年的54.14%,销量提升不明显,而销售额则从31.35%降至18.25%。2023年集采未中标企业销售额占比约81.74%。

图片来源:tyc7111cc太阳成集团销售数据库、tyc7111cc太阳成集团集中采购数据库

四、ACEI类药物重要品种——雷米普利

1. 亿元级大品种,形成“1+1”竞争格局,仿制药市场份额近八成

雷米普利为第二代ACEI类药物,原研企业为德国Hoechst AG,后被赛诺菲收购,1989年雷米普利片首次在法国上市,1991年获FDA批准上市,2001年进入国内市场,2003年,昆山龙灯瑞迪制药的雷米普利片仿制药获批上市。目前我国上市雷米普利制剂仅有雷米普利片一款。

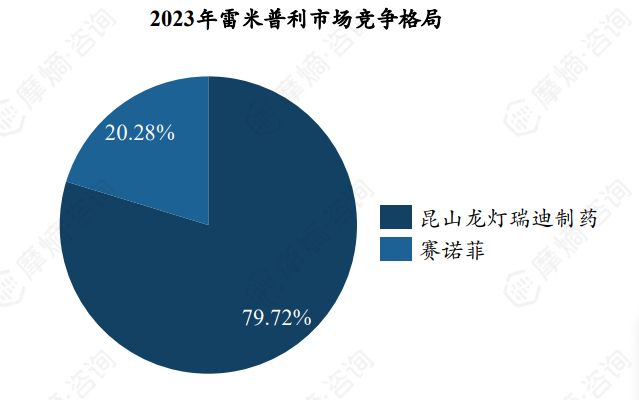

根据tyc7111cc太阳成集团数据库显示,2015-2023雷米普利全国销售额整体维持在1亿元左右,2021年销售峰值约1.38亿元。目前我国市场上的雷米普利仅一款原研药、一款仿制药,形成了“1+1”竞争格局。2023年原研药企赛诺菲市场份额为20.28%,仿制药企昆山龙灯瑞迪制药份额约79.72%。

五、ACEI类药物重要品种——福辛普利

1. 第三代长效降压药,国内仿制药企华海药业抢占一半市场

福辛普利为第三代ACEI类药物,是含磷酰基团的ACEI代表药物,福辛普利为前药,是次磷酸与酰氧基烷基形成的酯,具有较好的脂溶性及生物利用度。这款药物为长效降压药,口服后药物达峰时间为3小时,药物半衰期为12小时。福辛普利原研企业为百时美施贵宝,商品名“蒙诺”,仿制药企目前仅有浙江华海药业一家。

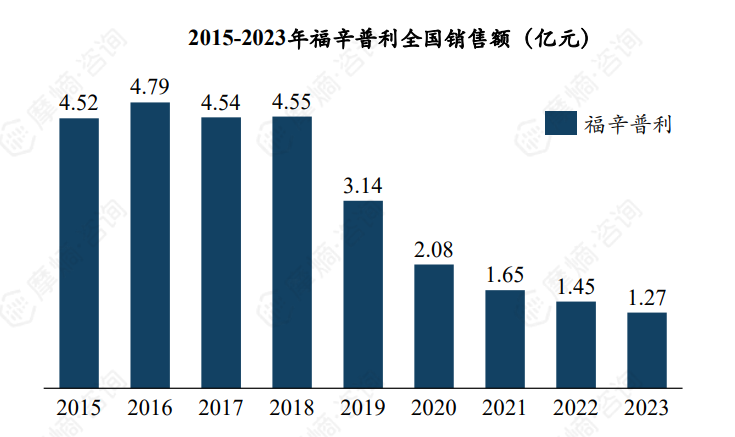

2015-2023福辛普利全国销售额呈明显的下滑趋势,2023年仅约1.27亿元,主要原因是纳入首批集采后降价。竞争格局方面,2023年原研企业BMS市场份额约51.16%,仿制药业华海药业抢占一半市场,2023年份额达49.22%。

2. 纳入首批“4+7”集采,集采后华海药业销售额/量同步提升

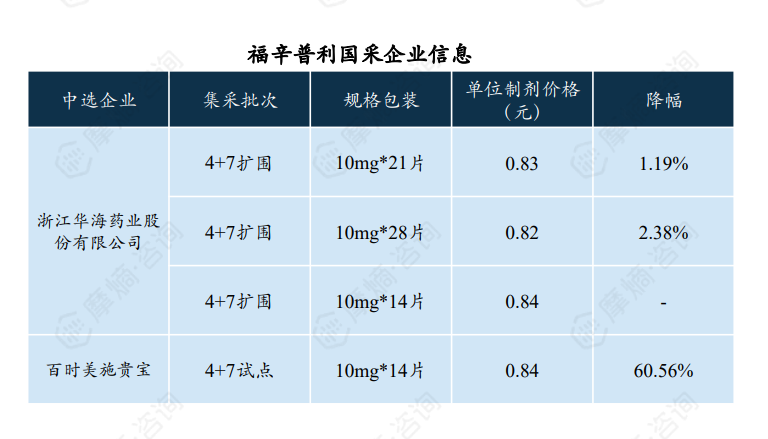

福辛普利于2018年纳入首批“4+7”集采,原研企业百时美施贵宝及仿制药企华海药业均中标。

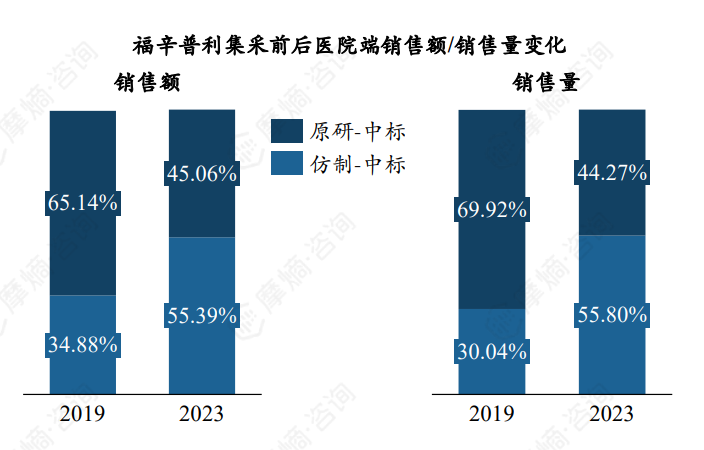

集采前后,华海药业福辛普利医院端销售额占比从34.88%提升至55.39%,销量占比从30.04%提升至55.80%,销售额/量占比均超过原研药企BMS。

图片来源:tyc7111cc太阳成集团销售数据库、tyc7111cc太阳成集团集中采购数据库

六、ACEI类药物重要品种——赖诺普利

1. 2023年市场规模约7000万元,天士力帝益占据绝大部分份额

赖诺普利为第三代ACEI类药物,是依那普利的赖氨酸衍生物,具有强力血管紧张素转换酶抑制作用。赖诺普利原研企业为阿斯利康,仿制药企包括江苏天士力帝益药业、浙江华海药业、洛阳君山制药等十余家企业。截至2024年10月,我国已上市的赖诺普利单方/复方制剂包括赖诺普利氢氯噻嗪片、赖诺普利片及赖诺普利胶囊三款。

根据tyc7111cc太阳成集团数据库统计显示,2015-2023年赖诺普利全国销售额整体维持在7000万元左右,赖诺普利片于2018年纳入首批“4+7”集采,中选企业为浙江华海药业,降幅为73.86%。2023年赖诺普利单/复方制剂市场中,江苏天士力帝益药业占据绝大部分市场份额,旗下主要品种为复方制剂赖诺普利氢氯噻嗪片,其余企业份额较小。

结语:

随着集采政策的推进,ACEI类降压药市场格局发生深刻变革。原研药企如诺华、施维雅、默沙东凭借技术优势长期领先,但在集采冲击下市场份额逐渐被挤压;本土药企如扬子江、深圳奥萨制药、华海药业等凭借集采中标和性价比优势迅速崛起。从贝那普利到依那普利,各品种竞争格局呈现多样化特点。未来,药企需在研发创新和成本控制上持续发力,以应对激烈的市场竞争。

拓展阅读:2024年血管紧张素转化酶抑制剂市场竞争格局:施维雅51亿领跑,86家药企混战

以上内容均来自摩熵咨询{血管紧张素转化酶抑制剂市场研究专题报告(附下载)},如需查看或下载完整版报告,可点击!

想要解锁更多药物研发信息吗?查询tyc7111cc太阳成集团(原药融云)数据库(vip.ybspc.cn/?zmt-mhwz)掌握药物基本信息、市场竞争格局、销售情况与各维度分析、药企研发进展、临床试验情况、申报审批情况、各国上市情况、最新市场动态、市场规模与前景等,以及帮助企业抉择可否投入时提供数据参考!注册立享15天免费试用!

浙公网安备33011002015279

浙公网安备33011002015279

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

本网站未发布麻醉药品、精神药品、医疗用毒性药品、放射性药品、戒毒药品和医疗机构制剂的产品信息

收藏

登录后参与评论